iシェアーズ優先インカム証券ETF【PFF】で配当生活

どうもこんにちは、Jさんです。(@engineer_spyd)

資産運用において資金効率と投資成績が最も良いのは人間の感情を無視したインデックス投資が最適と言われますが、僕たちは人間です。

人間には感情と言うものがり、日々含み益が増える証券口座を見るのでは満足できず、少ないなりにも投資で生活が豊かになる配当収入をどこかで欲しいと思っているものです。

そんな時に、資産の増加は全く望めないですが安定的に配当収入を得られるETFであるPFFを紹介したいと思います。

詳細に行く前に、特徴としては値動きが35~40$で推移しながら配当利回りが5%ぐらいを10年以上続けています。

iシェアーズ優先インカム証券ETF【PFF】の仕組み

PFFは議決権の無い優先株式を集めたETFです。

優先証券ETFとは、債券と普通株の間(両方の性質をもっている)のようなイメージで、議決権など株主の権利が少ない代わりに配当などが優遇されているため、キャピタルゲインではなくインカムゲイン目的のETFです。

また、ここからの画像や表を用いてPFFについて解説しますが、すべてブラックロック社から引用する形としています。

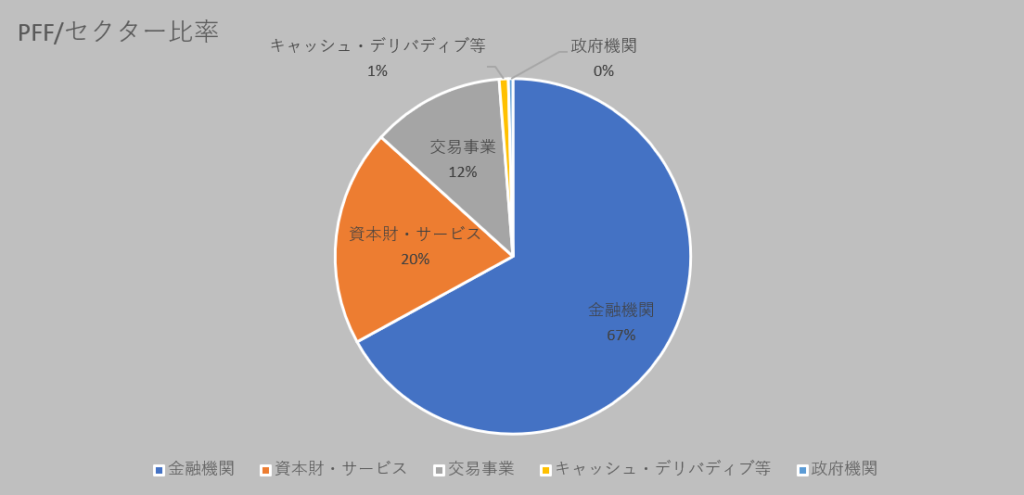

2023年5月4日時点でのETFに含まれる上位10銘柄はこんな感じで、セクター別に表すと下図のようになります。

金融機関の割合が67.%と多く含まれるということもあり、リーマンショックやコロナショックなどのリセッション時に弱いことが大きな特徴となります。

また、信託報酬は0.45%となっており高配当で有名なVYMやHDV、SPYDと比較するとやや高めですが、ここまで安定的なインカムが得られるのですから問題ないでしょう。

iシェアーズ優先インカム証券ETF【PFF】の買い時

こちらがPFFの株価推移となっています。

株価のレンジ相場は35~40ドルぐらいで安定しています。

大きく株価が落ち込むのはリセッションの時でして、リーマンショックであったりコロナショックの時のような大暴落の時ですね。

また、最近はアメリカの金融機関の破綻報道などがあることからリセッションに至ってはいませんが下落傾向にあると言えます。

しかし、レンジ相場の35~40ドルを下回っているため買い時と言えるかもしれませんが、アメリカの金融関連の破綻が続くようであればさらなる下落の可能性もあります。

一部の投資家の中ではレンジ相場を下回った時に買っておいてインカムを受け取りながら、レンジ相場になった時に売り払うことで儲ける人もいるそうですね。

まとめ

安定的な配当収入を得るのは誰しもが夢見るものです。

株価が高くても40ドルであって、配当利回りが5%ぐらいありますので比較的購入しやすい銘柄ですので人気になるのも頷けます。

直近2023年5月1日の配当金が1株あたり0.17ドルですので、仮に500株もっていたとすると円/ドル単価130円であれば1万円程度の配当収入を毎月得ることができます。

今の株価が30ドルですので、30ドル×130円/ドル×500株の200万円程度あれば毎月配当1万円を達成することができます。

仮に車のローンなどで毎月1万円とか2万円とかで設定した時に、PFFから受け取る配当金で賄うとかも戦略的にはありかもしれません。

また、優先株式に投資するETFはPFFの他にもPFFDがあり、違いについてはこちらで記事にしています。

↓↓↓応援クリック励みになります

【投資に使える無料アプリ】

moomooアプリは超高機能なのに無料で使えます。証券口座の開設はしなくてもアプリだけ使うのもアリです。

・業界初の24時間取引可能

・最多水準の約7000銘柄取り扱い

・リアルタイムの分析情報