資産形成に加えて分配金も狙える【VIG、VYM】を比較!

どうもこんにちは。

Jさんです(@engineer_spyd)

株式投資を用いて資産形成を行う上で皆様は何を重要視されますか??

僕は現在30代投資家ですので資産向上を一番大事にしていますが、日々の生活が豊かになったと実感するために分配金も重要と考えています。

資産向上だけに着目すればアメリカの指数のS&P500やニューヨークダウに連動するVOOやVTIなどのETFに投資すれば良いし

分配金だけに着目すれば、分配利回り10%以上で毎月分配金が分配されるQYLDとかに投資すれば良いです。

しかし、僕のように資産形成しながらも多少なりとも分配金が欲しいという方も多いと思います。

本記事では、高配当ETFの【VYM】と連続増配ETFの【VIG】を比較し資産形成をしながら分配金を得るのであればどちらのETFがお勧めかを解説していきます。

米国株ETFの【VIG】と【VYM】の比較

ここからはあらゆる角度から連続増配ETFのVIGと高配当ETFのVYMを徹底比較します。

比較対象としては

・基本情報

・経費率

・純資産額

・分配金利回り

・トータルリターン

・株価推移

では解説に移ります。

基本情報

| VIG | VYM | |

| 運営会社 | バンガード | バンガード |

| 設定年月 | 2006年4月 | 2006年11月 |

| 経費率 | 0.06% | 0.06% |

| 純資産額(10億$) | 74.060 | 50.988 |

| 投資対象 | 去10年間連続増配の米国の普通株 | 配当利回り平均以上の大型株 |

| 分配利回り | 2.15% | 3.93% |

上表はbloombergより引用しています。(2023年12月)

運営会社

VIG、VYM共に米国の有名ファンドのバンガード社が運用しています。

投資信託やETFを運用する際は信頼と実績のある会社を選ぶことが需要ですが

米国の3大ファンドはブラックロック、バンガード、ステートストリートであり、

VIGとVYMはバンガード社であるため運用会社として問題なしと断言できます。

経費率

投資信託やETFを購入する上で経費率は非常に重要な項目となります。

購入する前に経費率は必ず見るようにしましょう!!!

VIG、VYM共に経費率は0.06%と超割安です。

ここで簡単に経費率について

VIG、VYM共に0.06%ですので

仮に1年間100万円を運用したとすると年間600円のコストがかかることになります。

プロに任せて600円なら僕は安いと判断しています

純資産額の比較

純資産額が多ければ多いほど財務状況が安定している証拠となります。

財務状況が安定すればするほど先ほど紹介した経費率も下がりますので、ETFを購入する上では純資産額も確認しておきましょう!

・VIG:74.060(10億$)

・VYM:50.988(10億$)

設定されたのが共に2006年であり

資産額としてはVIGの方が多いですので、VYMとVIGであればVIGの方が人気のETFであることがわかります。

VYMの資産額も他の有名どころETF対比であればかなり多い資産額ですので、資産額が少ないからと言って

VIGよりVYMだ!!!なんてことはないです。

どっちも純資産額としては超優秀なETFと言えるでしょう!

分配金利回りの比較

直近の分配金利回りとしては

・VIG:2.15%

・VYM:3.93%

2023年12月時点での分配金利回りは約2~4%ですね。

VYMの方が分配金の利回りは高い傾向にあります。

| VIG | VYM | ||||||

| 年 | 年度末株価($) | 年間配当金($) | 分配金利回り(%) | 年 | 年度末株価($) | 年間配当金($) | 分配金利回り(%) |

| 2006 | 2006 | 51 | 0.175 | 0.34 | |||

| 2007 | 2007 | 51 | 1.357 | 2.66 | |||

| 2008 | 2008 | 32 | 1.443 | 4.51 | |||

| 2009 | 47 | 0.979 | 2.08 | 2009 | 37 | 1.168 | 3.16 |

| 2010 | 52 | 1.048 | 2.02 | 2010 | 41 | 1.091 | 2.66 |

| 2011 | 54 | 1.172 | 2.17 | 2011 | 44 | 1.327 | 3.02 |

| 2012 | 58 | 1.410 | 2.43 | 2012 | 48 | 1.593 | 3.32 |

| 2013 | 74 | 1.388 | 1.88 | 2013 | 61 | 1.749 | 2.87 |

| 2014 | 82 | 1.585 | 1.93 | 2014 | 69 | 1.908 | 2.77 |

| 2015 | 78 | 1.819 | 2.33 | 2015 | 67 | 2.141 | 3.20 |

| 2016 | 85 | 1.826 | 2.15 | 2016 | 76 | 2.206 | 2.90 |

| 2017 | 101 | 1.919 | 1.90 | 2017 | 85 | 2.401 | 2.82 |

| 2018 | 103 | 2.038 | 1.98 | 2018 | 86 | 2.649 | 3.08 |

| 2019 | 122 | 2.134 | 1.75 | 2019 | 92 | 2.841 | 3.09 |

| 2020 | 138 | 2.297 | 1.66 | 2020 | 92 | 2.905 | 3.16 |

| 2021 | 163 | 2.661 | 1.63 | 2021 | 110 | 3.096 | 2.81 |

| 2022 | 152 | 2.973 | 1.96 | 2022 | 109 | 3.251 | 2.98 |

| 2023 | 150 | 3.208 | 2.14 | 2023 | 101 | 3.4113 | 3.38 |

トータルリターン

| VIG | VYM | |

| 3か月 | 10.04% | 8.88% |

| 3年 | 8.96% | 10.67% |

| 5年 | 14.29% | 11.33% |

トータルリターンで見るとVIGがVYMを上回ります。

2019年ごろまでは株価推移は同等ですが、特にコロナショック移行VIGの方が圧倒的に成長しています。

VIGは連続増配ETFとして安定企業に投資していますので、高配当銘柄対比では成長率では軍配が上がります。

リータンという面で見るとVIGがVYMに勝利します。

分配金利回りの推移

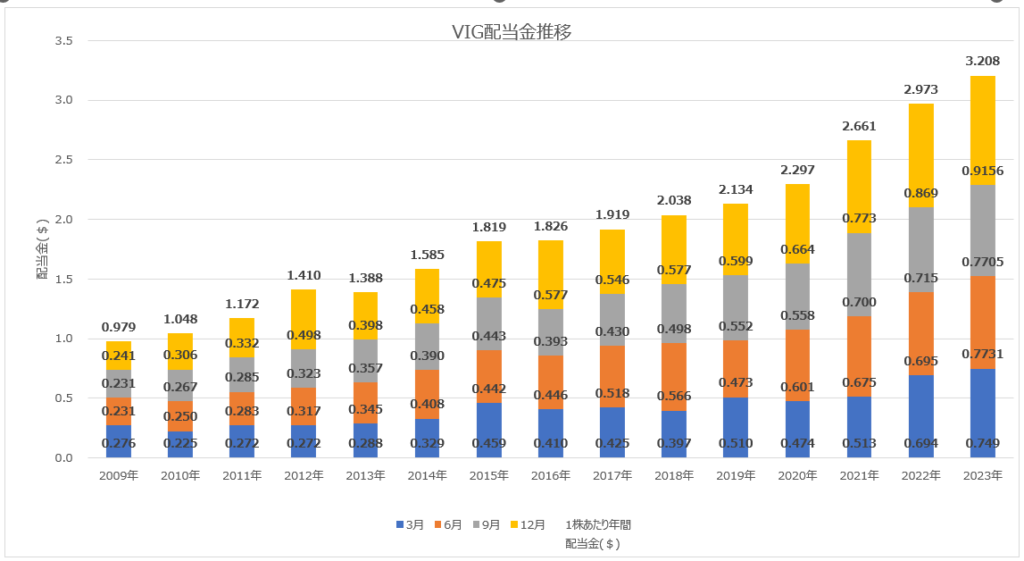

VIG

まずはVIGの分配金利回りの推移を見てみましょう。

| 暦年 | 年度末株価 ($) | 四半期ごと配当金($) | 1株あたり年間 配当金($) | 分配金利回り (%) | 年間配当増配率 (%) | 平均配当金 ($) | 平均増配率 (%) | |||

| 3月 | 6月 | 9月 | 12月 | |||||||

| 2009年 | 47 | 0.276 | 0.231 | 0.231 | 0.241 | 0.979 | 2.08% | ー | 0.245 | 9.1% |

| 2010年 | 52 | 0.225 | 0.250 | 0.267 | 0.306 | 1.048 | 2.02% | 7% | 0.262 | |

| 2011年 | 54 | 0.272 | 0.283 | 0.285 | 0.332 | 1.172 | 2.17% | 12% | 0.293 | |

| 2012年 | 58 | 0.272 | 0.317 | 0.323 | 0.498 | 1.410 | 2.43% | 20% | 0.353 | |

| 2013年 | 74 | 0.288 | 0.345 | 0.357 | 0.398 | 1.388 | 1.88% | -2% | 0.347 | |

| 2014年 | 82 | 0.329 | 0.408 | 0.390 | 0.458 | 1.585 | 1.93% | 14% | 0.396 | |

| 2015年 | 78 | 0.459 | 0.442 | 0.443 | 0.475 | 1.819 | 2.33% | 15% | 0.455 | |

| 2016年 | 85 | 0.410 | 0.446 | 0.393 | 0.577 | 1.826 | 2.15% | 0% | 0.457 | |

| 2017年 | 101 | 0.425 | 0.518 | 0.430 | 0.546 | 1.919 | 1.90% | 5% | 0.480 | |

| 2018年 | 103 | 0.397 | 0.566 | 0.498 | 0.577 | 2.038 | 1.98% | 6% | 0.509 | |

| 2019年 | 122 | 0.510 | 0.473 | 0.552 | 0.599 | 2.134 | 1.75% | 5% | 0.533 | |

| 2020年 | 138 | 0.474 | 0.601 | 0.558 | 0.664 | 2.297 | 1.66% | 8% | 0.574 | |

| 2021年 | 163 | 0.513 | 0.675 | 0.700 | 0.773 | 2.661 | 1.63% | 16% | 0.665 | |

| 2022年 | 152 | 0.694 | 0.695 | 0.715 | 0.869 | 2.973 | 1.96% | 12% | 0.743 | |

| 2023年 | 150 | 0.749 | 0.7731 | 0.7705 | 0.9156 | 2.293 | 1.53% | -23% | 0.764 | |

表にするとこんな感じで、グラフにもしてみました。

連続増配の名のもとに毎年増配傾向であることがグラフからも出ておりますね。

VIGは年間で4回の分配金が出ますが、1株持っていれば年間3$の分配金に到達しました。

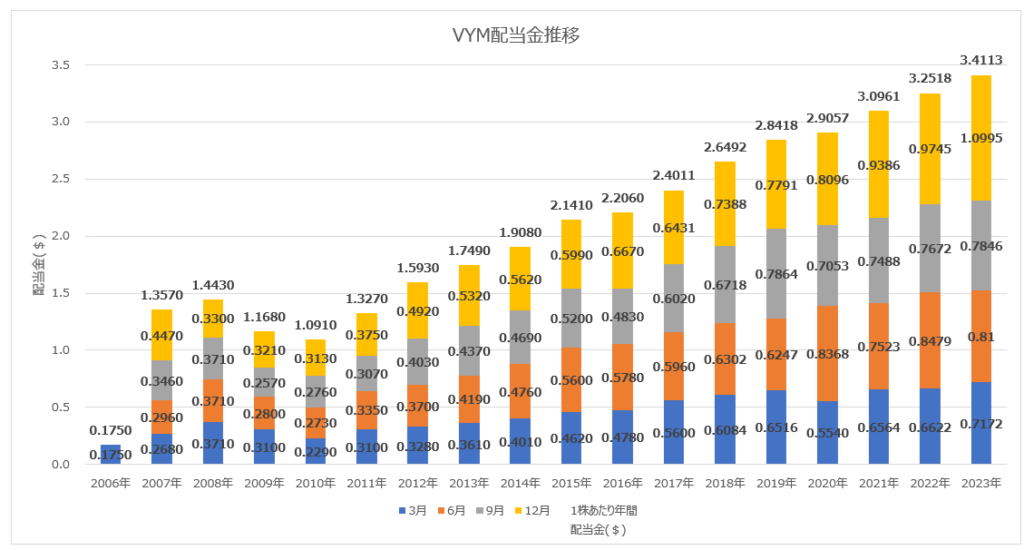

VYM

つづいてはVYMですね。

| 暦年 | 年度末株価 ($) | 四半期ごと配当金($) | 1株あたり年間 配当金($) | 分配金利回り (%) | 年間配当増配率 (%) | 平均配当金 ($) | 平均増配率 (%) | |||

| 3月 | 6月 | 9月 | 12月 | |||||||

| 2006年 | 51 | 0.1750 | 0.1750 | 0.34% | ー | 0.175 | 6.4% | |||

| 2007年 | 51 | 0.2680 | 0.2960 | 0.3460 | 0.4470 | 1.3570 | 2.66% | ー | 0.339 | |

| 2008年 | 32 | 0.3710 | 0.3710 | 0.3710 | 0.3300 | 1.4430 | 4.51% | 6.3% | 0.361 | |

| 2009年 | 37 | 0.3100 | 0.2800 | 0.2570 | 0.3210 | 1.1680 | 3.16% | -19.1% | 0.292 | |

| 2010年 | 41 | 0.2290 | 0.2730 | 0.2760 | 0.3130 | 1.0910 | 2.66% | -6.6% | 0.273 | |

| 2011年 | 44 | 0.3100 | 0.3350 | 0.3070 | 0.3750 | 1.3270 | 3.02% | 21.6% | 0.332 | |

| 2012年 | 48 | 0.3280 | 0.3700 | 0.4030 | 0.4920 | 1.5930 | 3.32% | 20.0% | 0.398 | |

| 2013年 | 61 | 0.3610 | 0.4190 | 0.4370 | 0.5320 | 1.7490 | 2.87% | 9.8% | 0.437 | |

| 2014年 | 69 | 0.4010 | 0.4760 | 0.4690 | 0.5620 | 1.9080 | 2.77% | 9.1% | 0.477 | |

| 2015年 | 67 | 0.4620 | 0.5600 | 0.5200 | 0.5990 | 2.1410 | 3.20% | 12.2% | 0.535 | |

| 2016年 | 76 | 0.4780 | 0.5780 | 0.4830 | 0.6670 | 2.2060 | 2.90% | 3.0% | 0.552 | |

| 2017年 | 85 | 0.5600 | 0.5960 | 0.6020 | 0.6431 | 2.4011 | 2.82% | 8.8% | 0.600 | |

| 2018年 | 86 | 0.6084 | 0.6302 | 0.6718 | 0.7388 | 2.6492 | 3.08% | 10.3% | 0.662 | |

| 2019年 | 92 | 0.6516 | 0.6247 | 0.7864 | 0.7791 | 2.8418 | 3.09% | 7.3% | 0.710 | |

| 2020年 | 92 | 0.5540 | 0.8368 | 0.7053 | 0.8096 | 2.9057 | 3.16% | 2.2% | 0.726 | |

| 2021年 | 110 | 0.6564 | 0.7523 | 0.7488 | 0.9386 | 3.0961 | 2.81% | 6.6% | 0.774 | |

| 2022年 | 109 | 0.6622 | 0.8479 | 0.7672 | 0.9745 | 3.2518 | 2.98% | 5.0% | 0.813 | |

| 2023年 | 101 | 0.7172 | 0.81 | 0.7846 | 1.0995 | 2.3118 | 0.0229 | -28.9% | 0.771 | |

増配率ではややVIGに劣るものの分配金の額としては既に3$を超えておりVIGを圧倒しています。

グラフでも見てみましょう。

名前こそ連続増配ではありませんが増配傾向ではありますので、今後もVYMに投資していれば分配金が増えていくことが予想できます。

VIG、VYM双方とも分配金は上昇傾向にあることがわかります。

加えてですが、双方の銘柄とも毎年株価も上昇傾向にありますので、資産形成に加えて分配金が楽しめるには違いはないと言えます。

しかし、株価が上がると買いづらくなりますので、早い段階で購入しておくことがオススメかもしれません。

まとめ

ここまで読んでいただきいかがでしたでしょうか??

VIG、VYM共に安定的に株価が成長しながら分配金も出る銘柄であることを紹介してきました。

簡単にまとめると

・資産形成重視

VIG>VYM のためVIGへの投資を推奨

・分配金重視

VYM>VIGのためVYMへの投資を推奨

配当株の中には分配金(インカムゲイン)を重視するあまり全く株価の成長(キャピタルゲイン)が得られないものも数多く存在増します。

その中ではVIG、VYM共に株価成長と分配金を合わせて取得できるため非常にお勧めな銘柄と言えます。

最後になりますが、

分配金も欲しいが株価の成長による資産形成を加速させたい方はVIGへ

株価の成長による資産形成を行いながら分配金を重視させたい方はVYMへ

このような形の投資スタイルで銘柄を選定することになろうかと思います。

高配当ETF御三家であるHDV、VYM、SPYDを底的に比較した記事はこちらを参考にしてください。

↓↓↓応援クリック励みになります

【投資に使える無料アプリ】

moomooアプリは超高機能なのに無料で使えます。証券口座の開設はしなくてもアプリだけ使うのもアリです。

・業界初の24時間取引可能

・最多水準の約7000銘柄取り扱い

・リアルタイムの分析情報